基金充电站丨市场涨跌对投资者预期的影响

20年前,美国股市自2001年一季度开始急剧下跌,使得许多市场观察家猜测投资者的情绪是否发生了重大而负面的变化,以及投资者是否会离开股票市场,并选择那些波动较小的投资品种。

而在2001年3月下旬,华尔街有研究机构进行了一项有关投资者期望和信心的调查研究,以了解投资者的情绪变化,并将其与1998年市场快速上涨阶段进行的调查进行比较。令人惊讶的是,就以下几方面而言,受调查投资者的看法只有很小的差异:

1. 对股票中长期表现的信心;

2. 股票与债券在投资组合中的比例;

3. 打算逢低买入;

4. 投资者计划承担的风险。

调查的历史背景

该调查机构共进行了5次有关投资者情绪的调查,分别是1998年的4月、6月、8月和11月,在这期间,美股市场处于迅速上涨的区间;而第5次调查则在2001年3月底进行,彼时股价跌至了两年的低点。美国股市大约从1982年开始,迎来了一轮长牛。但是从1970年到1982年,像美国标普500等指数几乎没有明显的上涨。

美国标普500指数周涨跌幅走势图

统计区间:1970年1月至2001年3月

纳斯达克指数也是相似的情况,从1973年中期开始,一直到1982年一波牛市来临之前,该指数基本上都在100点以下。当时市场上的投资情绪非常低迷,机构投资者在其投资组合中大比例降低股票的投资比例,甚至在行情来临之前的前几周,《商业周刊》还刊发了著名的《股市是否已死?》的封面文章。

美国纳斯达克指数周涨跌幅走势图

统计区间:1973年4月至2001年3月

随着1982年开始的牛市行情,整个市场情况都发生了变化。股票的投资回报率明显提升,其中,标普500指数的年收益率从1966年到1981年的平均3.2%,上涨到1982年至1999年间的15%;纳斯达克指数在后一阶段的回报则更高。

不断上涨的股价,簇拥着越来越多的投资者进入市场。从1995年到2000年夏,标普500指数上涨了大约233%。科技股占极高的纳斯达克指数,在1996年中期开始爆发式上涨,从1000点上涨到了2000年一季度的5050点。

1998年的投资者情绪调查,正是在世纪之交主要市场指数快速上涨的大背景下所进行的。而2001年3月下旬的调查,则是在主要指数急剧下跌看似进入熊市区间进行的。在2001年的调查进行之前,纳斯达克指数在一年的时间内下跌了69%,而这也是过去一百年间,美国主要指数单年的最大跌幅。到2001年3月下旬,股票市场损失巨大,大约损失了4~5万亿美元,相较而言,1987年的大崩盘造成的损失大约为1万亿美元。彼时,许多华尔街人士都相信,整个市场的投资情绪发生了重大的变化,并认为投资者会减少投资组合中股票的比例、也会认为市场比一年前的风险要高得多。

但研究人员在2001年进行的调查,却发现了一些明显违反直觉的数据。

调查结果

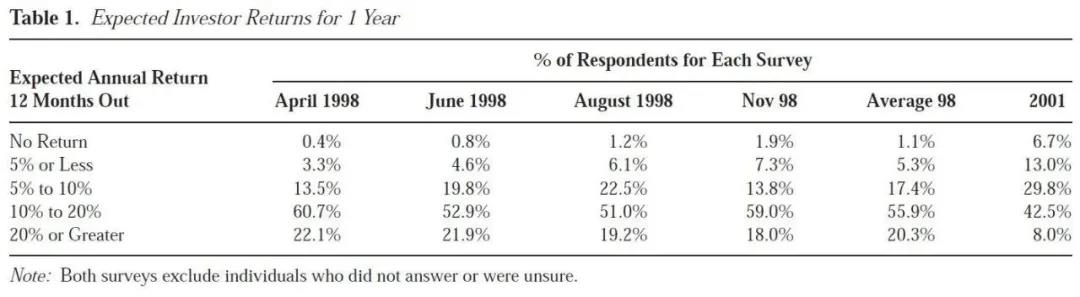

表1显示了1998年4次调查中,投资者对未来1年预期回报的结果。

表1:对未来1年预期回报的统计数据

部分受访者的期望收益超过20%,而这一预期实际上比过去的长期均值要高出近一倍。但这一比例到了2001年的时候,就下降了许多。不过,仍有一半以上的投资者期望获得10%以上的投资回报,尽管市场已经严重下挫。而这在研究者看来,是过于乐观的。为了评估这种乐观的真实程度,研究人员向1998年后两次调查和2001年调查的受访者们,提供了有关市场指数的最新信息,然后再次询问他们对于未来一年的投资预期展望。从结果来看,这一做法一定程度上降低了1998年部分投资者的期望值。给到2001年调查者的市场信息是非常负面的,但是出乎意料的是,这种数据对2001年的受访者影响不大,甚至有受访者对未来的预期回报有所增加。这当中可能的一种解释是:向受访者提供一些指数下跌的数据后,有部分投资者反而认为市场被低估了,是可以逢低加仓的时机,因此他们心里对未来预期有所提升。

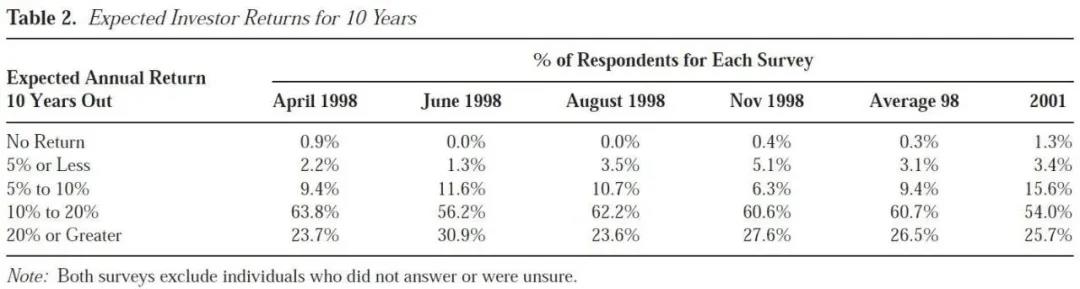

表2:对未来10年预期回报的统计数据

除了调查对未来1年的投资期望,另外一项指标是对未来10年的投资者情绪。这项指标非常重要,对于大多数美国投资者来说,他们为退休、子女教育以及许多其它长期目标而持有股票。熊市被美国投资者普遍认为是短期现象,通常对长期的收益影响较小。因此,从长期来看,投资者的预期收益能够更加明确反映其对市场的信心。

首先来看1998年的调查,投资者对未来10年平均收益的期望要高于对未来1年的期望。在所有四项调查中,超过一半的投资者期望长期回报平均达到14%或更高。更有17.4%的投资者预期未来十年的年平均收益率将超过20%,而有4%的受访者预期年收益率将超过50%。这大约是过去七十年股票收益的5倍,如果是这样的话,10万美元初始投资将在10年后变为600万美元。

形成对未来回报预期的心理机制

这种预期也在推高市场未曾见过的高估值水平,而市场指数又大幅上涨,大多数投资者几乎将长期股票收益的均值置于脑后,而将注意力集中在一些特别的个股,特别是个股近期表现上面。这种现象被认知心理学所关注:股票的近期表现比历史表现更为显著,而更容易成为人们预测未来收益的标准。

以上这种现象在心理学上被称作表征启发(representativeness heuristic),指人们根据当前的信息或事件,与其认为的典型信息或事件的相似程度进行判断。是人们在面对不确定事件的时候做出判断的一种思维模式。另一种心理影响被称作情感启发(affect heuristic),指包含正面或者负面情感的视觉画面,也对我们的判断和决策产生影响。

当我们对投资回报进行预测的时候,时间上更近的事件,更有可能被具体的细节所呈现;而时间上更远的事情,则更有可能被一些抽象的特征所代表。打个比方,当我们离森林很远的时候,我们看到的就是森林,但只有走进,我们才会看到具体的树木。这样的“画面感”会影响我们的判断和预期。

就投资而言,在1998年调查中所反映出来对于未来一年回报的乐观情绪,一定程度上被当时一些具体的不确定性问题所减弱了。这可能是因为媒体上对于一些国家的债务违约的密集报道,和互联网技术泡沫被认为可能导致未来市场的重大损失。

2001年,鉴于纳斯达克指数的大幅下跌,人们预期未来10年的投资回报,在这次的调查应该是要低于1998年的调查。但事实并未如此。受访者对市场未来10年的乐观程度仅仅略低于1998年的投资者,这表明:即使在严重的市场下跌后,大多数投资者仍然预计未来回报要远高于股票的真实长期回报平均值。

而这可能是该调查最令人惊讶的地方:人们对于股票的长期表现异常乐观。究其原因,可能是由于意识到二战后美国股票的收益要远高于债券,并且相信股票这种优势将会持续到未来。但是,2001年初的下跌时间还不够长,如果市场回报持续低于1982~2000这个时间段内年均15%的水平,投资者预期回报可能才会下降,甚至有可能低于过去75年平均10.5%的收益水平。

调查还显示了另外一个有趣的现象,那就是那些频繁查看投资组合的投资者,交易也更频繁,并且对自己的投资决策更有信心,也因此其对投资回报的预期也更高。

关于投资者情绪的研究或许在两方面有所帮助。从实际的角度来看,其提供了预测未来市场表现置信度的见解。从理论的角度来看,其可以洞悉影响投资者决策和市场行为的基本心理过程。在某些情况下,普通投资者可能没有足够的能力来做出对自己最有效的投资决策。在该研究中看到的过度乐观以及视觉因素的主导性影响,提示需要有更好地方式告知金融投资者并帮助其做出判断。

总的来说,当我们讨论对未来的预期投资回报时,还是应该关注更长周期的平均回报作为参考,而不是被置于眼前的增长画面所过分影响。

公会微信号

投教基地微信号