看排行榜选基金,靠谱吗?

今年来,A股震荡,突破3100点,跌破3000点、最低现2600点,又重返2900点……不同点位“换挡”中,股民大喊要看“心电图”,而基金业绩相对更抗跌一些。

市场再次诠释“炒股不如买基金”的现象,不少同学心动便要行动,准备挑只好基上车了。至于怎么挑,多数人依赖坊间流传的“排行榜选基法”。但这种方法靠谱吗?

先抛观点:看排行榜选基金没有想象中靠谱!因为在使用该方法时,投资者通常只偏向基金的收益维度,但是挑选好基金,需要多维度筛选才行,这个多维度既包括定量指标,也包括定性指标。

定量指标是指可以通过精准数字化衡量的指标,例如基金规模、业绩、回撤数据等;而定性指标通常是对定量数据的一些补充,比如基金经理的投资风格、业内口碑、产品背后投研团队的投资实力、获奖情况等等。具体怎么衡量,我们下文进一步阐述。

01. 什么是排行榜选基法?

“好业绩是王道”毋庸置疑,所以多数人会利用“刷榜单”的方式来选购基金,排行榜中涵盖三方面:时间维度(近1 /3/6个月、今年来、近1/2/3年等)、基金类型(股票型、混合型、债券型、指数型等)以及相应的业绩排名,在上述时间段名列前茅的基金,必然能吸引更多投资者的关注。

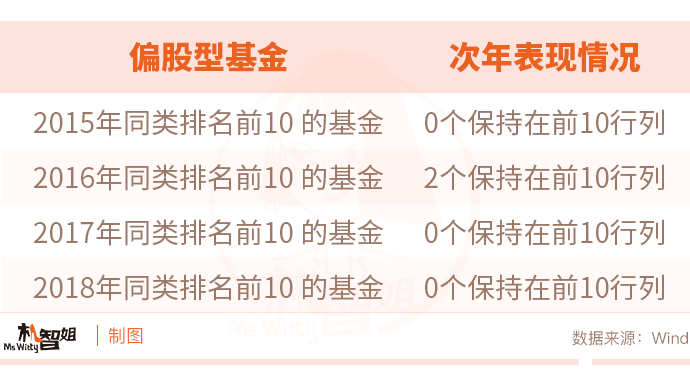

可要提醒大家,虽然投资业绩有一定的参考性,但它仅代表过往,不保证未来。短期业绩优秀的产品可能取决于当时的多种复杂因素,比如市场整体环境、风格轮动、行业盈利表现、基金经理策略和投资者热情等,多数情况下都不具备可复制性。何况“冠军魔咒”也用数据告诉我们,前一年度业绩排名靠前的基金在次年往往表现平平。

说到这,可能有同学会跳出来喊“排行榜选基法”有点out,现在流行升级版“4433选基大法”。

02. 什么是“4433选基法”?

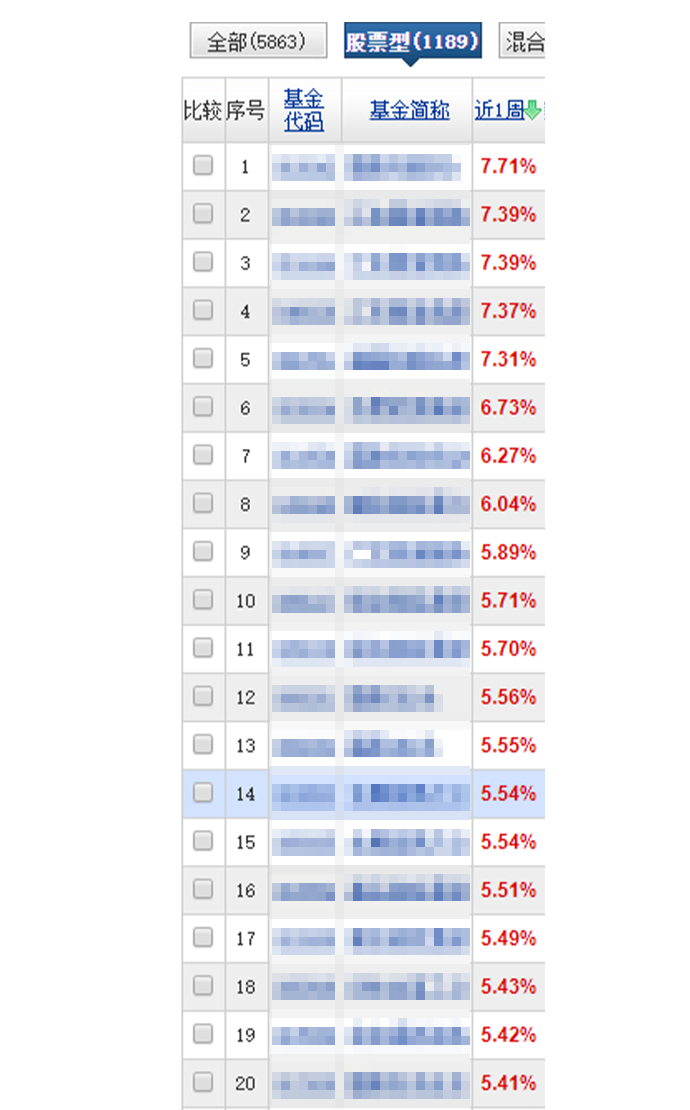

咱们先看个普通榜单再做延展说明。以下是某网站股票型基金的业绩榜单排名,最后一列按照近1周的收益维度,将基金业绩从高到低排列。

而“4433大法”升级的地方在于关注基金不同时段的业绩,而非单一维度去选择。具体来说,“4433”解释为:

①过去1年在同类基金中排名前1/4的基金;

②过去2年、3年(甚至5年)以及今年以来在同类基金中排名前1/4的基金;

③近6个月在同类基金中排名1/3的基金;

④近3个月在同类基金中排名1/3的基金。

既然“4433大法”包含了短、中、长期不同的时间维度,筛选方式和标准看似更全面、更科学,那通过这个办法选出来的就一定是好基金吗?

03. 满足“4433”法则的就是好基金吗?

不一定,还是那句话,我们需要定量+定性的多维度参考。

举例来说,目前市场上还存在一些成立时间较久,短、中、长期业绩都不错,完全符合“4433”筛选标准,但净值却在1元以下的基金。

这种现象的出现可能因为两个原因:

第一,筛选时点的问题

因为 “4433大法”的原则是将产品的短、中、长期业绩站在当前时点进行回溯,也就是从你使用该大法的这一天为起点往前看,这就包含了近期基金收益表现对过往历史业绩的影响,导致过渡放大近期业绩在过往业绩中的占比。可短期业绩表现可能存在一定的市场风格因素,加之A股市场热点素来切换频繁,若是风口散去,基金业绩就可能出现较大回撤。

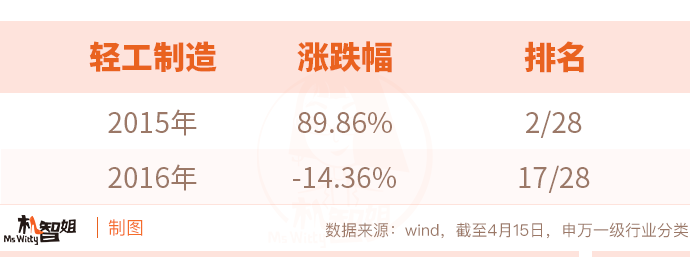

举个例子,2015年轻工制造行业表现好,不少重仓相关行业的主题基金短期业绩出彩,若是用“4433”原则来评价,不难得出历史近2年、3年等阶段表现都优异的结论。但2016年以来,轻工制造风口散去,相关主题基金净值回撤较大。

第二,忽略了基金的风控能力

文章开头咱们讲了,挑选基金一定要多维度考虑,包含定量和定性两个方面,其中定量因素除了上文一直提及的业绩维度,基金回撤同样重要。

巴菲特曾说:投资的第一条准则就是保证本金安全,永远不要亏损;第二条,请参考第一条。所以投资要敬畏风险,不要被短期高收益蒙蔽双眼,若是一只基金风险暴露过多,一旦遭遇市场波动,回撤就会相对较大,净值波动大体验不好。

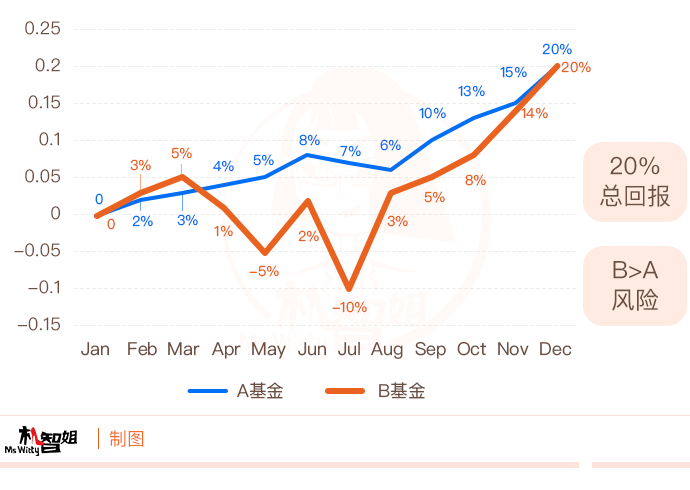

举个例子,有2只基金产品,过去1年都赚了20%,其中A基金顺风顺水,净值一路上涨到20%;B基金虽说最后也斩获了20%的收益,可途中略显坎坷,曾在年中亏损10%。这种情况下,两只基金你怎么选?

如图所示,同等收益下,B的风险明显大于A,换言之光看收益率是一个非常不明智的行为,因为你完全可以在同等收益率的条件下承受更小的风险。

那么问题来了,我们该如何衡量和判断收益与风险的关系?可以参考两个指标——最大回撤和夏普比率。前者指的是过去某一段时间内基金最大的跌幅,即投资者可能面临的最大亏损;后者可以简单理解为收益率和风险的比值,这个比值越大,证明每一单位的风险所带来的收益越多,也就是所对应的产品越值得买。

04. 定性维度也要关注

看到这,可能有同学想问,既然两种排名选基法都不是万无一失的,那我们还能看排名买基金吗?

当然可以看,但在看排名的同时还需要观察以下几点:

1、基金经理

基金经理在主动管理型基金的运作中发挥着至关重要的作用,频繁换人的产品,可能会导致基金风格不稳定、投资脉络不清晰。姐建议要尽量挑选投资理念清晰、投研团队实力雄厚、产品业绩持续稳定的基金经理,且需要特别关注其风控能力。

2、投研团队能力

基金经理不可能孤军奋战,产品业绩优秀的背后必然有着研究团队的通力配合,所以清晰有效的投研体系及优秀稳定的投研团队也是重要的考量因素。

3. 基金评级或获奖情况

除此之外,你还可以参考目标基金的评级和其历史获奖情况。我们经常听到的晨星评级、海通证券、银河证券等都是专业的评级机构,一般而言,五星评级为最高评级。基金的评级除了考虑到收益率的因素,还会纳入基金波动率等因素,考量的方式更为全面、客观,都能在一定程度上辅助你做出判断。

文章最后再提醒一下,我们常说历史业绩不代表未来,因此很难有单一策略能保证你在众多产品中一击即中,通过排名选基,参考的可能仅是定量维度中的业绩情况,产品能涨,但并不代表市场波动时也“能抗”。所以在风险适配的前提下,我们能做的是定量+定性多维度考量,多比较多思考,总归不会错。

基金有风险 投资需谨慎

2020年6月10日

公会微信号

投教基地微信号