国际对比显示中国基金业巨大潜力

联合报道组 杨磊

从国际对比来看,中国基金业发展14年来过度依赖股市和偏股基金的发展,在其他发展领域的短板效应十分明显,无论是和美国、法国等发达市场国家相比,还是和巴西、南非等基金业领先的新兴市场国家相比,中国都应多元化发展,补齐发展短板,加强债券、货币和其他类型基金的发展。

经过了14年的发展之后中国证券投资基金业已拥有了万亿级资产规模,但和中国的国民经济、资本市场和储蓄或货币供应量相比,无论是和发达国家相比还是与领先的新兴金砖国家相比,都还有很多的差距,这更加表现出中国巨大的发展潜力;有的指标相差10倍左右,也足以显示出中国基金业长远发展的无限空间。

位置

——绝对金额处于世界第三梯队

根据美国投资公司协会(ICI)在今年4月中旬公布的国别共同基金资产规模情况,全球主要经济体的共同基金有23.78万亿美元,其中,中国基金业(不含香港台湾地区)为3390.37亿美元,占比为1.43%,在全球属于第三梯队。

美国共同基金业规模绝对领先,2011年年底达到了11.62万亿美元,在全球基金业的占比达到了48.87%。除了居前的美国,其他国家的共同基金规模都少于3万亿美元。

处于全球基金业第二梯队的国家比较多,有8个国家。其中,卢森堡、澳大利亚、法国和爱尔兰的基金资产净值超过1万亿美元,分别为2.28万亿美元、1.44万亿美元、1.38万亿美元和1.06万亿元。其中,澳大利亚和法国主要依靠自身资本市场,而卢森堡和爱尔兰基金业并不是依靠本国市场,而是吸引大批基金注册在卢森堡和爱尔兰。

其次是新兴市场国家中表现领先的巴西,该国以9978.91亿美元成为该梯队中的重要国家。此外,英国、日本和加拿大三个主要经济发达国家的基金业也处在这一梯队,基金资产规模在7000亿美元到9000亿美元之间。

第三梯队的是5000亿美元以下,1000亿美元以上的国家。中国基金业是这一梯队内规模较大的国家,和中国处在同一梯队的国家还有德国、瑞士和韩国,基金规模分别为2930.11亿美元、2730.61亿美元和2267.16亿美元。

此外,共同基金资产超过1000亿美元而不足2000亿美元的国家有西班牙、瑞典和南非三个国家。

综合来看,上述16个管理资产超过1000亿美元的国家以发达市场国家为主,达到了13个,新兴市场国家目前只占据三席,分别为巴西、中国和南非。

在这些国家中,中国基金业是发展历史最短的国家,只有14年,发展速度也是较快的国家。从发展潜力上来看,中国是基金业第二和三梯队中发展潜力最大的国家之一。

优势

——庞大的中国经济基础为后盾

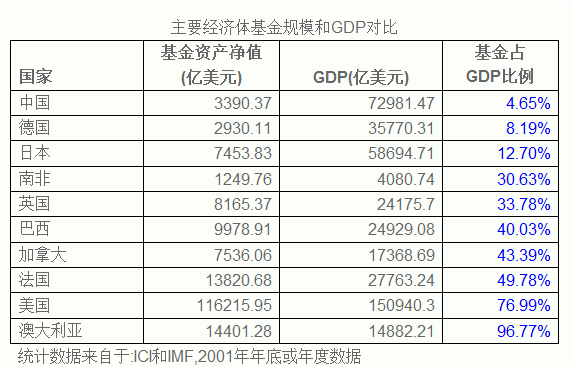

衡量一个国家基金业发展水平,基金占GDP比例指标比绝对金额指标更有说服力。从这一指标来看,中国基金业发展空间和领先的发达市场国家或新兴市场国家相比,还有接近10倍的巨大差距。

以国际货币基金组织(IMF)今年4月公布的2011年度GDP数据为准,中国的GDP为7.298万亿美元,约为美国的一半,比排名第三的日本多24.34%。

2011年年底中国基金资产规模占GDP比例只有4.65%;发达国家经济体中的美国、英国、法国、德国、日本、加拿大和澳大利亚7个国家的简单平均,基金占GDP比例为45.94%,几乎相当于中国这一指标的10倍。

新兴市场国家中的巴西和南非也明显超过了中国。其中,巴西2011年GDP约2.5万亿美元,基金占GDP比例为40.03%,是中国这一指标的8.6倍;南非的1249.76亿美元基金资产规模尽管比中国小很多,但由于GDP规模也比较小(约为4000亿美元),基金占GDP比例达到了30.63%,是中国这一指标的6.6倍。

一个国家经济的发展是基金业长远发展的基础。在某些时期GDP增长速度明显超过基金发展速度,但随后大多情况下是基金行业的发展速度将明显超过GDP增长速度。

从2007年年底到2011年年底,受全球金融为和股市行情影响,中国基金业规模略有下降,但以美元计价的GDP同期增加了115.73%。这也就意味着过去4年多时间里,中国已经为基金等金融行业的发展积累了强大的经济基础后盾。

在主要发达国家中,德国和日本的基金占GDP比例略低一些,分别为8.19%和12.7%;澳大利亚和美国的占比较高,分别为96.77%和76.99%;中等发展水平的是法国英国和加拿大的30%至50%。

业内专家分析,如果按照发达市场国家中等水平和领先的新兴市场国家35%的基金GDP占比计算,那么中国基金业发展有2.5万亿美元的巨大潜力,约折合成15万亿人民币。

银河证券基金研究中心总经理胡立峰认为,这些数据表明我国基金行业的发展空间还非常广阔,基金业发展一方面取决于股市和债市的规模和健康程度,另一方面也取决于基金产品化的进程,即如何能够在基础市场市值和投资者需求之间推出有效的、受欢迎的基金产品。

空间

——股市占比仍有3倍差距

基金业发展除国民经济发展基础之外,还需要有金融市场特别是股市为依托,无论是基金资产占股市市值的比例,还是偏股基金的股市占比,主要统计国家中都只有中国目前是低于10%的。

根据国海富兰克林基金管理公司提供的9个主要国家股市市值数据,中国基金业资产规模2011年年底占A股总市值的9.98%,偏股基金为2650.34亿美元,占A股总市值的7.8%。

在统计的9个国家中,基金在股市中地位最高的是澳大利亚,基金资产净值超过股市总市值,偏股基金资产占到了股市总市值的48.3%。当然,澳大利亚偏股基金业中有部分资产是全球投资的,并不仅仅局限于本国股市。

其次是法国和美国的基金发展水平比较高,偏股基金资产占到了股市总市值的47.24%和40.28%,是中国这一指标的6.19倍和5.19倍。加拿大和巴西的偏股基金资产占到了股市总市值的31.13%和25.67%。英国、日本和南非的发展水平相似,这一指标分别为18.58%、17.36%和15.26%。

证券时报统计显示,除中国以外的8个国家偏股基金平均占到了股市总市值的30.48%,比中国的这一指标高出了2.9倍。若按照这些国家的平均水平计算,国内基金业偏股基金有超过1万亿美元的市场空间。

在全流通时代的中国A股市场,未来基金行业的发展要提高基金占股市比例则需要从三个方面吸引投资者通过基金间接进入股市:第一是投资股票的个人投资者,第二是产业资本或其他机构投资者投资基金,第三也是最重要的是吸引股市以外的银行储蓄等方面的资金进入股市。

目标

——进军银行的储蓄体系

在中国基金业背后还有规模庞大的银行储蓄体系或广义货币(M2)规模作为支撑,无论是因储蓄规模还是M2指标,中国都已经成为了全球资金规模最庞大的国家。

中国基金业也已经意识到了向银行储蓄体系进军的重要性。今年5月发行的两只短期理财基金在短短不到一周时间就吸引了400多亿人民币储蓄资金的关注,未来这类短期理财产品还有更加广阔的发展空间。

据渣打银行统计数据,2011年年底中国的M2已达到了13.5万亿美元,位居世界首位,比美国同期的9.6万亿美元M2规模多出了40.6%。中国巨额的货币供应中,主要的资金来源就是两部分,分别为企业单位存款和居民个人存款。

和海外基金业相比,中国基金业最大的优势也是最大的发展潜力都来自于银行体系的庞大储蓄规模,这一规模在过去几年直线增长,特别是2008年以来增长更加迅速。

2005年年底中国金融机构的人民币存款为14.1万亿元,到2007年年底增长到了17.2万亿元,增长并不是十分明显,但在2008年年底迅速增加到了21.79万亿元,一年的增量超过了4.5万亿元。2009年和2010年年底个人储蓄分别达到了26.08万亿元和30.33万亿元,到了2011年年底进一步增加到了35.35万亿元,短短4年时间里增加了超过18万亿元。

业内专家分析,个人储蓄存款近4年来的大幅增加,一方面是国内个人资本快速积累造成的,另一方面也是国内房地产、收藏等方面的快速增值所带动的;居民个人可投资的规模迅速膨胀,主要的理财方向是银行理财产品、信托理财产品、基金和定活期存款。

事实上,基金的庞大潜在市场不仅仅是居民个人储蓄,还有庞大的单位存款。这一规模在2011年年底达到了41.09万亿元,其中的企业定活期存款为29.61万亿元,这些巨额资金也有很强的投资理财和保值增值的需求。去年四季度以来,货币基金拓展此类机构理财市场已有千亿左右的规模增量,相关基金管理公司目前正在设计的货币ETF瞄准了上万亿元的保证金存款市场。

出路

——基金业的创新和多元化发展

从国际对比来看,中国基金业发展14年来过度依赖股市和偏股基金的发展,在其他发展领域的短板效应十分明显,无论是和美国、法国等发达市场国家相比,还是和巴西、南非等基金业领先的新兴市场国家相比,中国都应多元化发展,补齐发展短板,加强债券、货币和其他类型基金的发展。

以美国数据来看,美国不仅有占基金资产44.078%的股票型基金,还有占比24.83%的债券基金和占比23.16%的货币市场基金,这两项低风险基金的总市场占有率已经超过了股票基金的市场占有率。

巴西的基金业资产结构更加偏重于债券基金,2011年巴西债券基金已经达到了5633.8亿美元,在整个巴西基金市场的占比提高到了56.46%,是中国271.58亿美元债券基金规模的20多倍。其次才是混合基金,达到了2175.09亿美元,在巴西的占比约为22%。

其实,巴西的国票和混合基金总合并不比中国多太多,分别为3066.87亿美元和2650.34亿美元,但总规模相差金额近了2倍,除了债券基金规模的巨大差异外,巴西还有接近1000亿美元的其他投资基金,成为过去5年中增长速度最快的一类基金,但中国在这方面还是空白。

和法国进行对比,该国基金业的股票型基金、混合型基金、债券型基金和货币基金非常平均,每类产品都是在2400多亿元美元到4500亿美元之间,最多的是货币基金达到了4497.39亿美元,相对偏少的债券基金也有2438.47亿美元。

南非的基金业除债券基金较弱外,股票型基金、货币型基金、混合型基金和其他类型基金分布平均,分别为295.78亿美元、312.68亿美元、384.35亿美元和239.62亿美元,都在200亿美元到400亿美元之间,占比在19%到31%之间。

很显然,多元化和各类型总体平衡发展的基金业,更能抵御某一类市场的低迷给基金业带来的不利影响。美国基金业2011年年底基金规模只比2007年年底数据少了3%,尽管股票基金缩水超过1.3万亿美元,货币基金也在2008年金融危机中受较大冲击,2001年年底规模比4年前减少4000多亿美元,但由于债券基金的规模在此期间增加1.21万亿美元,抵消了股票和货币基金减少的绝大部分影响。

巴西和南非基金业资产规模已超过了金融危机前的水平。巴西基金业增长主要来自债券型基金,南非基金业增长主要来自货币基金、债券基金和其他类型基金。

从国际对比来看,目前制约中国基金业的主要短板在于债券基金、货币基金和其他类型基金。其它类型基金大多受到《证券投资基金法》的限制而在中国难以推出,该法律正在修改阶段,新法规推出后有望带来中国包括另类基金在内的其它类型基金快速发展。

目前中国基金业的产品创新已向做大债券基金和货币基金的路径发展,已经获得投资者踊跃认购的有短期理财基金,正在产品设计阶段的有货币ETF等产品,这些创新产品的大发展有望补齐中国基金业的短板。

此外,随着金融衍生品市场的发展,投资于金融衍生品或股票和衍生品组合的中国对冲基金有望获得快速发展,目前主要是股指期货和融资融券交易,未来随着证券期货市场创新的深入,还会有国债期货等更多可投资的金融衍生品进入基金投资的视野。

自律

——海外基金业协会多策略推动行业发展

在海外基金行业发展中,基金业协会性质的组织起到了重要的推动作用。从7个海外国家的9个基金业协会组织的主要职能来看,海外基金业协会集中在自律、人才、宣传、投资者教育、行业论坛等方面。

海外基金业协会在行业自律方面有很多建树,例如美国投资公司协会(ICI)鼓励行业参与者遵守高道德标准;欧洲基金和资产管理协会(EFAMA)建立一套高道德标准的行业守则,提高行业的信息和诚信;韩国基金业协会成立专门的自律委员会;卢森堡投资基金(AIFI)协会鼓励投资管理业提升专业化、道德水平和质量水平,对基金也实施透明化公司化管理并大力支持反洗钱运动;巴西金融和资本市场协会(ANBIMA)在基金方面负责基金注册、规范基金招募书和销售行为,还设立了投资基金监察委员会。

在自律中,部分海外基金业协会又对会员的处罚权,例如巴西金融和资本市场协会对会员有惩罚权,可以罚款到最高月费用的100倍。

海外基金业协会还在人才和员工培训等方面做了很多工作,主要海外基金业协会大多有对从业人员资格认购、培训或者指导方面的职能,例如英国投资管理协会(IMA)为行业新员工提供培训;所有从业经纪人都要求在美国金融业监管机构注册,通过资格考试及参加后续培训;韩国基金业协会负责基金管理的专业人士登记、为从业人员提供培训、指导和建议。

在基金产品宣传和基金行业宣传上,海外基金业协会也做出了很多努力。例如英国投资管理协会有通过媒体引起公众对投资管理行业的问题讨论;美国金融业监管机构(FINRA)要确保投资者不被基金宣传所误导;巴西金融和资本市场协会负责规范基金宣传和专业材料的披露;卢森堡投资基金协会也强调促进宣传该国基金业;韩国基金业协会可以调节公共关系和包括虚假广告禁止和成员间的过度竞争。

投资者教育也是大多海外基金业协会的主要职能,也是为基金业整体发展所做的基础工作。例如美国投资公司协会的职能有开展系列投资者教育活动,参与政府赞助的活动并设立投资者教育基金;英国投资管理协会有对投资者进行教育,促进投资者认知的职能。

2012-06-15

公会微信号

投教基地微信号