当你老了,谁来养老?

大洋彼岸的实践

让我们把目光投向大洋彼岸的美国。作为世界上的发达国家,美国建立了相对完善的养老金体系,其养老经验或许可以给我们带来启发。

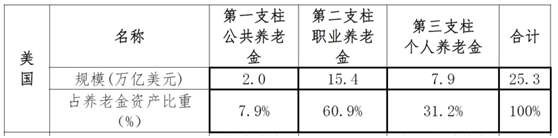

在美国,退休人员的养老金主要来自三部分:第一支柱公共养老金、第二支柱职业养老金、第三支柱个人养老金。可以说,美国是经典型的三支柱养老体系,国家、雇主和雇员三方责任明确,三大支柱分别发挥着政府、企业和个人的作用,相互补充,形成合力,保障体面的退休生活。

在美国的养老金体系的三大支柱中,就规模而言,最大的是第二支柱的职业养老金,其次是第三支柱个人养老金,最后是公共养老金。待遇给付方面,公共养老金能提供的平均替代率水平为30%-40%左右,第二和第三支柱合计提供的替代率水平40%-50%左右。三个支柱加在一起,总的替代率水平达到70%-90%左右。一般而言,此种替代率水平能够比较充分地保障退休后的生活开支。

数据:《2017美国基金业年鉴》,截至:2016年底

从美国的养老金构成可以看出,虽然第一支柱公共养老金的规模和占养老金资产比例较低,但由于第二支柱职业养老金和第三支柱个人养老金发展比较成熟,两者的规模和占养老金资产比例较高,整体上提高了养老金总的替代率水平。第二支柱和第三支柱都是市场化的制度,市场因素发挥的作用较大,福利待遇来自市场,而不是国家的转移支付。

取人之长补己之短

目前,我国的养老金体系如何呢?

经过这么多年的改革和发展,国家主导的第一支柱基本养老保险制度逐步完善,企业主导的第二支柱企业年金制度已经建立,个人主导的第三支柱个人养老金制度刚刚起步。

第一支柱基本养老保险制度方面,截至2016年年底,基本养老金的规模占养老金资产比重接近八成。一支独大的结果就是独木难支,2016年全国企业退休人员月人均基本养老金为2362元。这些收入估计只能满足基本生活需求。(数据:人力资源和社会保障部)

第二支柱企业年金制度方面,2018年一季度,全国企业年金覆盖企业仅8.19万个,职工2336万人。从参保职工数来看,2015年来连续三年几乎没增长,创近十年来最低增速点。(数据:人力资源和社会保障部)

第三支柱个人养老金制度方面,2018年3月2日,证监会正式发布《养老目标证券投资基金指引(试行)》,这意味着养老目标基金开闸。

养老目标基金是一类目标明确的功能型产品,即“以追求养老资产的长期稳健增值为目的,鼓励投资人长期持有,采用成熟的资产配置策略,合理控制投资组合波动风险的公开募集证券投资基金”。

在建立个人主导的第三支柱个人养老金制度方面,有着管理社保基金经验和优势的公募基金或许可以发挥较大的作用。2017年社保基金权益投资收益额1846.14亿元,投资收益率9.68%。另外,社保基金自成立以来的年均投资收益率8.44%。从该数据来看,如果养老目标基金能够达到8%的年均收益率,就远远跑赢了通胀。(数据来源:2017年度社保基金年度报告)

借鉴美国经验,根据我国实际,对于个人来讲,重视第三支柱个人养老金制度,或许可以帮助我们实现对“老有所养、老有所依、老有所乐、老有所安”的向往。在我国,第一支柱的基本养老金具有强制性,员工不能随意调整缴费比例,第二支柱的企业年金具有随机性,员工不是人人都有机会拥有,唯有第三支柱的养老目标基金,员工可以根据自身情况做出选择,为希望退休后有更多收入的人提供了养老金积累的渠道,或许可以有效提高退休养老保障水平,保障体面生活。

风险提示:养老目标基金中含有“养老”字样并不代表收益保障或其他任何形式的收益承诺,养老基金不保本,可能发生亏损。投资者应当认真阅读基金合同、招募说明书等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等自主判断基金是否和投资者的风险承受能力相适应,并自主做出投资决策,自行承担投资风险。

2018年8月17日

公会微信号

投教基地微信号